こんにちは、まさゆきです。

(※顔写真付きの詳しいプロフィールはこちら)

今回の記事では

FXに興味あるけど、本当に稼げるのか心配。

そもそもFXって、どんな仕組みなの?

という話しについてです。

最近は副業を解禁する企業も増えましたが、巷では未だに「FXはギャンブルじゃないの!?」とか「FXは危険だから辞めた方がいい!」なんていう方もいます。

そこでこの記事では、FXの基本的な仕組みについてまとめてみました。

FXで取引をすると本当に稼げるのか知りたいという方や、これから副業を始めたいけど何から始めたらよいか分からないという方にこそ参考にしてもらいたい内容です😏

為替(通貨の価値)は常に変動する!

海外旅行によく行くという方は知っているかもしれませんが、日本円(JPY)をドル(USD)などの外国通貨に交換したり、逆に外国通貨を日本円に交換する事を「外国為替取引(がいこくかわせとりひき)」と言います。

例えば、日本円をドルに交換したとします。これを「ドル買い」「円売り」と言います。売買によって、通貨間の為替レートは刻一刻と反化します。

為替レート(為替相場)とは、外国為替市場において異なる通貨が交換(売買)される際の交換比率のことです。一般に、わが国で最も頻繁に目にする為替相場は円・ドル相場ですが、そのほかにも様々な通貨の組み合わせに関する相場が存在します。

海外FXは為替差益を狙うことで利益がでる!

では、FXでどのように稼ぐのかという本題についてお話しします👍

FXは”Foreign Exchange”の略です。「外国為替証拠金取引(がいこくかわせしょうこきんとりひき)」とも呼ばれています。おもに為替差益(キャピタルゲイン)を狙って行う取引です。

為替差益(キャピタルゲイン)とは、異なる通貨間での為替レートの変動によって生じる利益のことです。例えば、ある通貨を売って別の通貨を買った場合、その後の為替レートの変動によって、元の通貨での価値が増えた場合、その差額が為替差益となります。

例えば、1ドルを100円で売って、後に1ドルが110円になった場合、元の100円から110円になった10円が為替差益となります。

このような差益を狙って取引を行うことで大きな利回りを狙うことができますが、それと同時に大きな損失を被るリスクも伴いますので注意が必要です。

たまに、外国通貨に投資する方法である「外貨預金(がいかよきん)」と混同される方もいるかもしれませんが、意味合いは違います。外貨預金は高金利の外国通貨に投資することによって利息(インカムゲイン)を利益として得るのが目的になります。

ちりも積もれば山となるインカムゲイン(利息)も意味がない事はないと思いますが、やはり大きな利益を狙うのであれば為替差益(キャピタルゲイン)でしっかりと利益を狙うことが大切です。

- 外国為替証拠金取引:為替差益(キャピタルゲイン)を狙って行う取引

- 外貨預金:高金利の外国通貨に投資することによって利息(インカムゲイン)を利益として得る

為替相場でよく聞く「円安」「円高」が混同する・・・

テレビのニュースなどで「円安」、「円高」という言葉を耳にした方も多いと思います。

ただ「円安」、「ドル高」という言葉は知っていても、詳しい意味を知っているという方は意外と少ないように感じます。そこで「円安」、「円高」の意味についても少し整理しておきます。

円安と円高の意味

- 円安: 日本円の価値が他の通貨に対して下がること。

- 円高: 日本円の価値が他の通貨に対して上がること。

例1: 円安

1ドル=100円だったとします。これが1ドル=120円になると、日本円の価値が下がったことになります(同じドルを買うために必要な円が増える)。

-

- 影響: 日本からの輸入品の価格が上がるため、輸入品が高くなります。また、日本からの輸出品は相対的に安くなるため、輸出が増える可能性があります。

例2: 円高

1ドル=100円だったとします。これが1ドル=80円になると、日本円の価値が上がったことになります(同じドルを買うために必要な円が減る)。

-

-

- 影響: 日本からの輸入品の価格が下がるため、輸入品が安くなります。一方、日本からの輸出品は相対的に高くなるため、輸出が減る可能性があります。

-

以下に円安と円高のメリット・デメリットを一覧表にまとめましたので、ご覧ください。

| 項目 | 円安のメリット | 円安のデメリット | 円高のメリット | 円高のデメリット |

|---|---|---|---|---|

| 輸出企業 | 競争力向上(製品が安くなる) | 海外からの原材料コスト増加 | 原材料コスト減少 | 競争力低下(製品が高くなる) |

| 輸入企業 | 競争力低下(製品が高くなる) | 海外製品の価格が上昇 | 海外製品の価格が低下 | 国内製品の競争力が低下 |

| 観光業 | 外国人観光客の増加 | – | 海外旅行が安くなる | 外国人観光客の減少 |

| 消費者 | – | 輸入品の価格が上昇 | 輸入品の価格が下落 | – |

| 投資 | 海外投資のリターン増加 | 海外投資のコスト増加 | 海外投資のコスト減少 | 海外投資のリターン減少 |

円安

-

-

- メリット: 輸出企業が競争力を高めることができ、外国人観光客の増加が見込まれます。

- デメリット: 輸入品の価格が上昇し、消費者や輸入企業にとってはコスト増となります。

-

円高

-

-

- メリット: 輸入品の価格が下落し、消費者や輸入企業にとってはコスト削減が期待できます。また、海外旅行が安くなるため旅行者にとってはメリットです。

- デメリット: 輸出企業の競争力が低下し、外国人観光客が減少する可能性があります。

-

このように、円安と円高にはそれぞれメリットとデメリットがあります。経済全体に与える影響も大きいため、その動向には注意が必要です。

例え話

例えば、あなたが海外旅行に行くとき、1ドル100円のレートでドルを交換したとしましょう。旅行中に為替レートが1ドル120円に変わると、同じ100ドルを持ち帰るために12000円が必要になります(以前は10000円だったのに)。これが円安です。

逆に、旅行中に為替レートが1ドル80円に変わったとすると、100ドルを持ち帰るために8000円しか必要ありません。これが円高です。

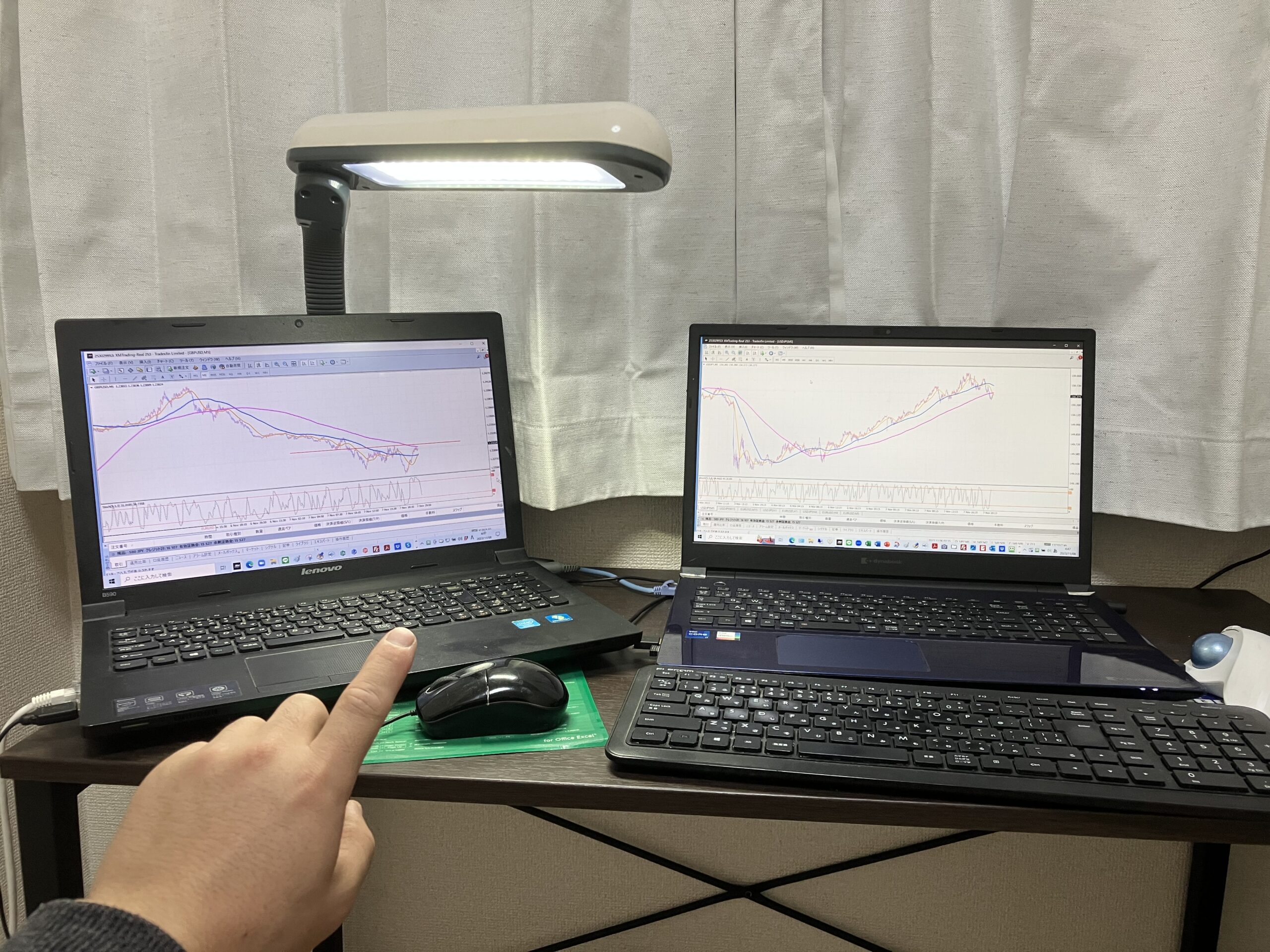

海外FXが少額資金で大きく稼げる理由【重要】

FXで取引を行う最大にメリットはやはり少額の資金で大きな利益が狙えるからでしょう。現に日本で一億円以上を稼ぐ職業の50%以上はFXを始めとした投資関連のトレーダーです。

詳しく知りたい方は、年収1億円以上を稼ぐ職業別の割合【2020年度の資料より】の記事で詳しく解説しているので、興味がある方はそちらも参考にしてください。

FX(外国為替証券)が大きな利益を狙える理由はいくつかありますが、その中でも以下の内容を抑えておくと、よりトレードをする意識が変わるのではないかと思います。

-

-

- 為替レートの変動: 為替レートは絶えず変動しており、これを利用して利益を上げることができます。例えば、一国の通貨が価値を上げた場合、その通貨を購入して売却することで利益を得ることができます。

- マーケットの広さ: 為替市場は世界中で取引されており、非常に大きな規模です。このため、多様な取引機会があり、大きな利益を狙うことができます。

- レバレッジ: 為替市場では、レバレッジを利用して取引を行うことができます。これにより、少額の資金で大きな利益を狙うことができますが、逆に大きな損失も避けられません。

- 24時間取引: 為替市場は平日24時間営業であり、日中の取引だけでなく、夜間にも取引が可能です。これにより、常に新しい取引機会があります。

-

これらの理由から、FXは大きな利益を狙うための魅力的な市場となっています。ただし、リスクも伴うため、十分な知識と戦略が必要です。

FXはレバレッジ(てこ)が最大の魅力♪

FX(外国為替証拠金取引)のレバレッジとは、取引において、実際の資金の一部を借り入れて、より大きな取引を行うことができる仕組みです。

レバレッジで証拠金の何倍もの取引を行えば、得られる利益も大きくなります。イメージがしずらいという方もいると思うので、ここでシミュレーションをしてみようと思います。

例えば…

証拠金10万円

1ドル=100万円の時にFX投資

(10万円=1,000ドル)

《1ドル=101円になった場合》

| 1,000ドル投資 (10万円) |

1万ドル投資 (100万円) |

2万ドル (200万円) |

|

| レバレッジ | 1倍 | 10倍 | 20倍 |

| 価格変動 | 10万円→10万1,000円 | 100万円→101万円 | 200万円→202万円 |

| 為替損益 | +1,000円 | +1万円 | +2万円 |

| 証拠金 | 10万1,000円 | 11万円 | 12万円 |

1ドル=100円の時、1万ドル買い付けたとします。100万円の買い付けになります。なお、この時の証拠金は1,000ドル=10万円です(レバレッジ10倍の場合)。

1ドル=101円とドル高(円安)に振れました。そこで1万ドルを円換算したら、101万円(101円×1万ドル)になります。すなわち1万円の利益が得られた訳です。

もし、同じ10万円で外貨預金をしたとします。10万円=1,000ドルで、1ドルが100円から101円になっても、10万1,000円です(1,000円の利益)。

レバレッジのメリット

外貨預金なら、元本に対する利益率は1%です。しかし、海外FXならレバレッジ10倍の時、利益率は10%と10倍に膨らみます。レバレッジは投資家自身の判断で変えられます。

もし、レバレッジを20倍、すなわち2万ドルを買い付けたとしたら、利益も20倍に膨らみます。

1,000ドルの証拠金で2万ドルを買い付け(10万円で200万円を買い付け)、1ドルが100円から101になれば2万円の利益(利益率20%)になる訳です。

この仕組みにより、小さな価格変動でも大きな利益を得ることができる一方で、損失も大きくなるリスクも伴います。レバレッジをうまく使うためには、リスク管理が非常に重要です。

海外FXはレバレッジで損失も大きくなるので要注意!

レバレッジを利かせて思惑通りに為替が動けば利益は膨らみます。ですが、為替が思惑通りに動かないのがFXの世界です。思惑とは逆の方向に為替が動けば、損失が大きくなります。

こちらもシミュレーションで見てみることにします。

例えば…

証拠金10万円

1ドル=100円の時にFXに投資

(10万円=1,000ドル)

《1ドル=99円になった場合》

| 1,000ドル投資 (10万円) |

1万ドル投資 (100万円) |

2万ドル投資 (200万円) |

|

| レバレッジ | 1倍 | 10倍 | 20倍 |

| 価格変動 | 10万円→9万9,000円 | 100万円→99万円 | 200万円→198万円 |

| 為替損益 | -1,000円 | -1万円 | -2万円 |

| 証拠金 | 9万9,000円 | 9万円 | 8万円 |

1ドル=100円で1万ドルを買い付けたとします。レバレッジ10倍の場合、10万円の証拠金で100万円の取引です。ドル高(円安)に振れると思惑でしたが、見込みとは逆にドル安(円高)に動いてしまいました。

すなわち1ドル=99円になってしまったのです。100万円の投資額が99円になってしまいました。1万円の損失です。

同じ10万円の資金でも、1,000ドルの外貨預金なら1,000円の損失(10万円→9万9,000円)、すなわち1パーセントの損失でしたが、レバレッジ10倍のFXなら10パーセントの損失(マイナス1万円)になります。

レバレッジを大きくすると、損失は膨らみます。FX取引に慣れないうちは、レバレッジを小さく抑え、慣れてくるにしたがって大きくしていくのが理想でしょう。

また、より思惑通りに動く確率が高いといえる状況になった場合、レバレッジを大きくするというやり方もあります。

FXはスワップ金利でも稼ぐことができる!

外貨預金の魅力は、より金利の高い外貨で預金してインカムゲインが得られることです。

FXにもこのインカムゲインがあります。これを「スワップ金利」といい、金利の低い通貨を売って、金利の高い通貨を買ったときのみ得られるものです。これを

2015年当時、日本は史上まれにみる低金利状態にありました。日本円を売って、より高い金利の通貨を買えば、その金利差分だけの利息を受け取れるのです。

たとえば、A国の通貨(金利1パーセント)を売却してB国の通貨(金利3パーセント)を買ったら、A国の金利分を支払い、B国の金利分を受け取る事になります。A国の金利が1パーセントなので、差し引き2パーセント分のインカムゲイン(利息)が得られます。

レバレッジを利かせれば、スワップ金利も反映されます。この金利差分をスワップポイントといいます。少ない金利差をスワップポイントといいます。

少ない資金でもレバレッジを利かせれば、毎日たまるスワップポイントもそれなりにあてにできます。

注意しなければならないのが、逆に金利差分を支払わなければならないケースが出てくることです。高金利の通貨を売って、低金利の通貨を買った場合、金利差分の利息を支払うことになります。

FXは平日の24時間取引可能

外国為替には、たとえば株式市場のような取引所はありません。世界の各都市にある銀行間で、電話やインターネットを用いて取引され、「インターバンク市場」とも呼ばれています。これが取引所にあたります。

そのため、FXは平日なら24時間取引ができる仕組みになっています。銀行が閉まる金曜日夕方から銀行が開く月曜日までを除いて、いつでも取引ができます。

日本の銀行は夕方にクローズしますが、時差があるので日本が夜になるとヨーロッパやアメリカの銀行は営業を開始します。

日本の株式市場も一部で夜間取引が始まりましたが、基本的には朝9時から午後3時までです。これでは昼間に働いているサラリーマンやOLは、なかなか取引しにくいものです。

一方、FXなら会社から帰宅した後でも自由に取引できます。

通貨によって取引が活発になる時間帯があります。欧米の日中は、日本では深夜です。

たとえば、ニューヨークの銀行が開くのは、おおむね日本時間で夜11時です。ドルの取引が活発になるのは、その時間からです。同じようにユーロの取引も、日本の夕方から活発になります。

FXは約20種類以上の通貨を取引できる!

世界には約200の国がありますが、そのすべての国の通貨が取引対象になる訳ではありません。

アメリカ(米ドル)、ユーロ、イギリス(ポンド)など主要国から、トルコ(トルコリラ)、南アフリカ(ランド)など新興国まで、FXでは20種類以上の通貨が投資対象になります(取引業者によって扱っている通貨数は異なります)。

それぞれの通貨の特徴を知ったうえで投資してくださいする必要があります。

たとえば国によって金利も異なるので、スワップポイントねらいの投資なら、金利の低い通貨(売り)と金利の高い通貨(買い)の通貨ペアを選ぶ、などです。

FXは一つの通貨を買う代わりに一つの通貨を売ることになります。日本から行う外資投資なら、ドルを買うときは、日本円を売ることになります。

ところがFXでは、必ずしも日本円を絡めなくても構いません。米ドルとユーロ、というように外資同士の売り買いもできます。

これを「通貨ペア」といいます。「スワップポイント」をねらうなら、低金利(売り)と高金利(買い)の通貨の組み合わせを選びます。

「為替差益」をねらうなら、レートの安い国(売り)と高い国(買い)の通貨の組み合わせなどがあります。

海外FXは「ロスカットシステム」でリスク回避!

FXは必ず儲けられるとは限りません。損失をこうむるケースも想定しなければならないのです。実際にFXでトレードをした方の9割は負けているというのが現実です。

為替が予想とは逆の動きをしまった時、「いずれ戻る」としばらく我慢する手法もありますが、損失が大きくなり、損失額が証拠金を上回ってしまったらどうなるか気になる方も多いことでしょう。

海外FXでこのケースでは、損失が証拠金を上回る前に、一定の基準を上回ったところで、多くの取引業者が「マージンコール」という警告を発します。

この時、投資家は追加の証拠金(追証:おいしょう)を差し入れて対処する方法もあります。

それができなければ取引が自動的に決済され、損失が確定してしまいます。このシステムは「ロスカット(強制決済)」と呼ばれ、損失が証拠金を上回らないように取られた措置です。

「ロスカット」は、レバレッジを大きくすればするほど、作動しやすくなります。わずかな値動きで損益の振れ幅が大きくなるからです。ここまで損失が大きくならないような取引を行いように意識するのが大切です。

その為にも、損切りする基準は海外FXの取引で非常に重要になります。慣れないうちは、レバレッジを小さくするなどして取引すると「ロスカット」のリスクは避けやすくなるでしょう。

FX(外国為替証拠金取引)は稼げる!【まとめ】

この記事では、FXで稼ぐ為の基礎的な内容に触れました。今までFXに取り組んだことがないという方にとって、トレードは怖く感じるかもしれません。

確かに、FXに取り組んだ方の9割は負け越してしまうと言われていますし、中には全財産を失ってしまった方がいるのも事実です。

ただ、このような状況は正しい知識を身に着けないまま取引をしていないからです。

もし、この記事を見ている方でこれからFXでトレードを始めるという方は、しっかりと知識を身に着ける為にも、正しい情報を参考にしてもらえればと思います😄

コメント